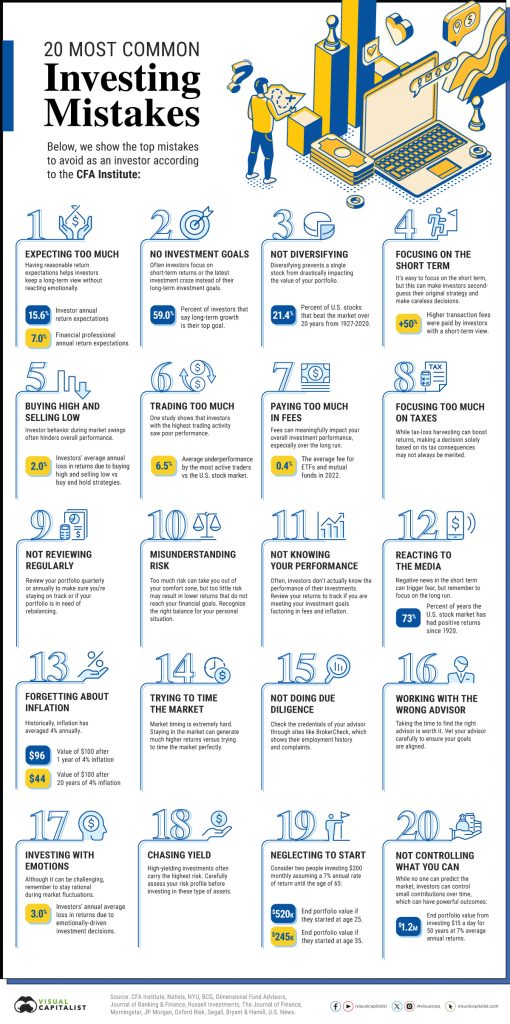

A visual capitalist nagyon látványos ábrákat készít, jellemzően pénzügyi vonatkozásban. Ebben a cikkben egyet a sok közül most kiemelek és lefordítok az olvasóimnak.

Gyakran jönnek szembe

Személy szerint nekem azért volt kedves ez az ábra mert pénzügyi tanácsadóként, napi szinten találkozom ezekkel az alapvető hibákkal az ügyfeleim körében.

Nem találtunk ki semmi újat, ahogy az életmódváltásnak, fogyásnak is megvan a pontos receptje úgyanúgy megvan a hosszútávú vagyonépítésnek is. Nyilván nem könnyű műfaj ez, hiszen egy hosszantartó, magas fokú fegyelmezettséget követelő tevékenységről beszélünk. Ha évente stratégiát váltunk, újratervezünk, vagy éppen elköltjük a már megtakarított vagyont akkor nagy valószínűséggel kudarc lesz a vége és vagyon helyett egy nagy halom magyarázat és racionalizálás lesz az amit felépítettünk.

Az ábra egyes pontjait a CFA institute készítette aki egy: „globális, non-profit szakmai szervezet, amely pénzügyi oktatást nyújt a befektetési szakembereknek. Az intézet célja, hogy előmozdítsa az etikai, az oktatási és a szakmai kiválóság szabványait a globális befektetési szolgáltatási ágazatban.„

Nézzük az egyes pontokat, leggyakoribb hibákat:

- Túl magas elvárás – A reális elvárások segítenek abban, hogy hosszú távon ne hozzunk érzelmvezérelte döntéseket és hatékonyan építhessük a vagyonunkat. A befektetők éves elvárása 15,6%. A pénzügyi szakma által elfogadott hozam pedig 7% körüli.

- Nincs célja a befektetésnek- Túlnyomó részben rövid távú magasabb hozamokra koncentrálnak és a legújabb trendekre figyelnek. A befektetők 59%-ka szerint a hosszútávú növekedés a legfőbb cél.

- Nem diverzifikálnak – A diverzifikáció megakadályozza, hogy egyetlen részvény túlságosan befolyásolja a portfólió összteljesítményét. Az USA részvények csak 21,4% ka tudta 20 éven keresztül megverni a piacot 1927 és 2020 között.

- Rövid távú fókusz- Rövid távra könnyebb összpontosítani viszont arra készteti a befektetőket, hogy stratégiákat gyártsanak és megalapozatlan döntéseket hozzanak. 50%-kal magasabb tranzakciós díjat fizetnek a rövid távon befektetők mint a hosszú távban gondolkodók.

- Túl drágán vesznek és olcsón adnak el- A piaci kilengések miatt hozott eladási és vagy vételi döntések átlagosan éves 2%-kal rontják a befektetők hozamait.

- Túl sok kereskedés-Egy tanulmány azt mutatja, hogy a legmagasabb aktivitással rendelkező befektetők gyengén teljesítenek. Átlagosan 6,5%-kal alulteljesítik a legaktivabb kereskedők az USA tőzsdét.

- Túl sok dijat fizetnek– A befektetési teljesítményt nagyban befolyásolják a fizetett költségek, főleg hosszú távon. Az ETF befektetési alapok átlagos díja 2020 ban 0,4% p.a. (tehát ETF be érdemes befektetni)

- Túl sokat összpontosítanak az adókra-Az alacsonyabb adó kötelezettség miatti kereskedés (vesztes pozíciók eladása) növelheti a megtérülést . Viszont hosszú távon ez nem mindig indokolt.

- Nem rendszeres felülvizsgálat – Negyedévente vagy évente nézze meg a portfólióját, hogy megbizonyosodjon arról, hogy jó úton halad a portfóliója vagy újrasúlyozásra szorul.

- A kockázat meg nem értése, félreértése– A túl magas kockázat kimozdithatja a komfortzónájából a túl alacsony pedig alacsonyabb hozamokkal társul. Ismerje fel milyen kockázati szint az ami az ön helyzetének a legmegfelelőbb.

- Nem tudják hogyan teljesít a befektetésük– A befektetők gyakran nem ismerik a saját portfóliójuk teljesítményét. Ebből következőleg azt sem tudják, hogy befektetési céljaik eléréséhez alkalmas e az adott teljesítmény. Szükséges lenne időnként megvizsgálni milyen dijakat fizet és mekkora az infláció mert ezek erősen hatnak a teljesítményre.

- A médiára, zajokra figyelnek, reagálnak- A rövid távú negatív hírek félelmet válthatnak. A híreket hosszú távú befektetési horizonton nem érdemes figyelni. Az USA részvénypiacának 73%-ka 1920 óta pozitív hozamot produkált.

- Elfelejtik, hogy van infláció– Történelmileg az átlagos infláció 4% volt. 100 dollárnyi érték 1 év után 4% inflációval számolva már csak 96 dollárt ért. 100 dollár érték 20 év után 4% kos inflációval számolva már csak 44 dollárt ér.

- Időziteni próbálják a piacot- Számos kutatás bizonyítja, hogy rendkívül nehéz időben kiszállni majd újra visszaszálni a piacba. A piacban maradás magasabb hozamokat eredményez mint a ki-be ugrálás.

- Nem kellőképpen körültekintő– Ellenőrizze a tanácsadója hitelesítő adatait olyan webhelyeken mint a BrokerCheck amely bemutatja a foglalkozási előzményeket és a panaszokat. ( a ford. Szlovákiában nincs ilyen. Hasonló lehet a regfab.sk de nincs panasz szekció)

- Rossz tanácsadóval való együttműködés- Megéri időt szánni a megfelelő tanácsadó megtalálására. Gondosan járja körül hogy a tanácsadó és az ön céljai egybevágnak e.

- Érzelmekkel történő befektetés– Ez kihívást jelenthet, de ne felejtsen el racionális maradni a piaci ingadozások során. A befektetők átlagos éves hozamkiesése 3% ami érzelmi indíttatású befektetési döntések miatt alakul ki.

- Hozam hajszolás– A magas hozamú befektetések magasabb kockázattal is járnak. Gondosan mérje fel a saját kockázati profilját mielőtt ilyen típusú eszközökbe fektet.

- Halogatás– Ha egy ember 25 éves korától havi 200 dollárt fektet be 7% éves hozamot feltételezve az 65 éves korára 520 ezer dolláros tőkét jelent. Ha valaki ugyanezt 35 évesen kezdi csak el az 65 éves korára csak 245 ezer dollárt tud felépíteni.

- Nem irányítják az irányíthatót- A jövőt senki nem tudja megjósólni a piacokon de a befektetők a kisebb plusz betétekkel jelentős hozamtöbbletet érhetnek el. Napi 15 dollár befektetésével 7% éves hozammal 50 év alatt 1,2 millió dolláros tőkét tudunk felépíteni.